🧲 وقتی صحبت از معامله در بازارهای مالی میشود، همهچیز حول یک سؤال کلیدی میچرخد: «کدام بازار یا نماد واقعاً سودده است؟»

شاید برای شما هم پیش آمده که وارد یک معامله شدید، اما با گذشت زمان دیدید نه تنها سود نمیکنید، بلکه سرمایهتان هم درگیر یک بازار فرسایشی شده.

در این آموزش کاربردی، یاد میگیرید چگونه در عرض چند ثانیه با تحلیل چارت قیمت، ضریب سوددهی یک بازار را تشخیص دهید و فقط وارد معاملات پرپتانسیل شوید. این روش برای همه بازارها—بورس، فارکس یا ارز دیجیتال—قابل اجراست و نیازی به محاسبات پیچیده ندارد.

🔍 ضریب سوددهی یا ضریب چولگی چیست؟

در علم اقتصاد، مفهومی وجود دارد به نام ضریب سوددهی (یا ضریب چولگی) که نشان میدهد یک نماد معاملاتی چقدر پتانسیل سوددهی در آینده دارد.

✅ اما من این اصل پیچیده اقتصادی را به روشی ساده، کاربردی و قابل اجرا در بازارهای مالی به شما یاد خواهم داد.

در روش آموزش دادهشده، شما با سه نشانهی بصری در چارت میتوانید در چند ثانیه متوجه شوید که:

- آیا این بازار یا نماد سودده است؟

- آیا سوددهی آن رو به افزایش یا کاهش است؟

- و آیا ارزش دارد سرمایهتان را درگیرش کنید یا نه؟

🧠 چرا این مفهوم برای معاملهگران حیاتی است؟

خیلی ساده:

اگر شما وارد بازاری شوید که ضریب سوددهیاش پایین است، حتی اگر استراتژیتان درست باشد و جهت را خوب تشخیص دهید، باز هم سود خوبی نصیبتان نمیشود.

برعکس، اگر بتوانید بازارهای با ضریب چولگی بالا را شناسایی کنید، ریسک کمتر و سود بیشتر خواهید داشت.

📊 علائم بازار سودده از نگاه چارت

ما با بررسی سه عامل میتوانیم ضریب سوددهی را تحلیل کنیم:

| عامل | چه زمانی مثبت تلقی میشود؟ | چرا مهم است؟ |

| 🔁 عمق قیمت | در حال کاهش | نشاندهندهی عدم مقاومت سنگین در مسیر حرکت |

| 🚀 پرتاب قیمت (پروجکشن) | در حال افزایش | نشاندهندهی ورود پول با انگیزه و قدرت زیاد |

| 📐 زاویه گامها | در حال افزایش | سرعت و شیب روند صعودی را نشان میدهد |

🎬 مثال واقعی بازار صعودی

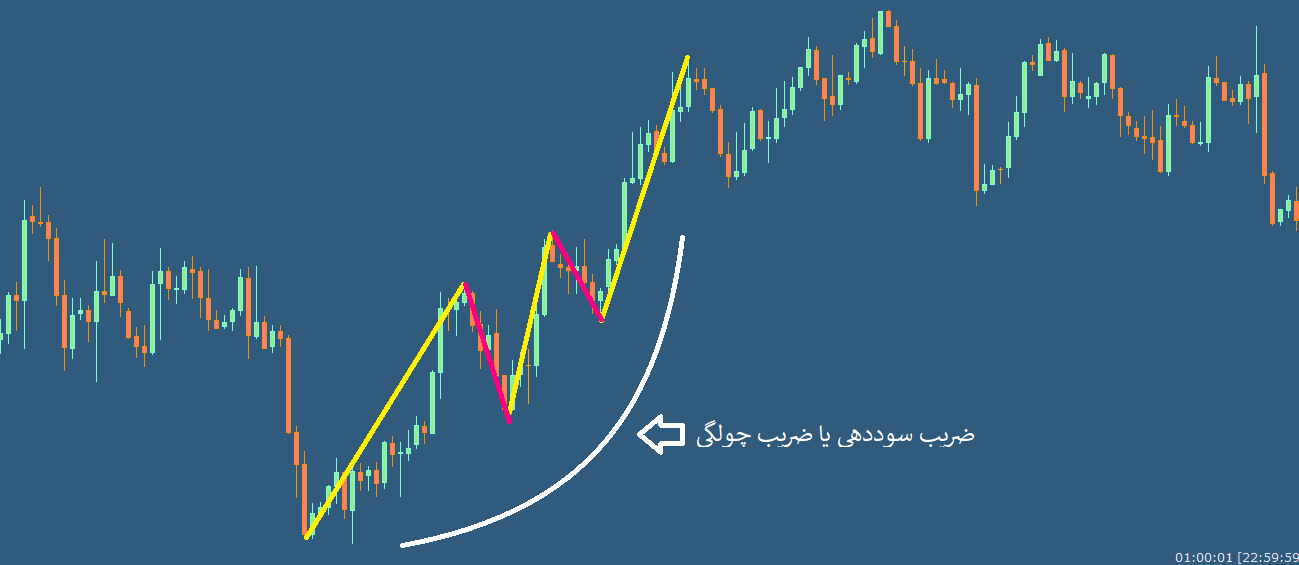

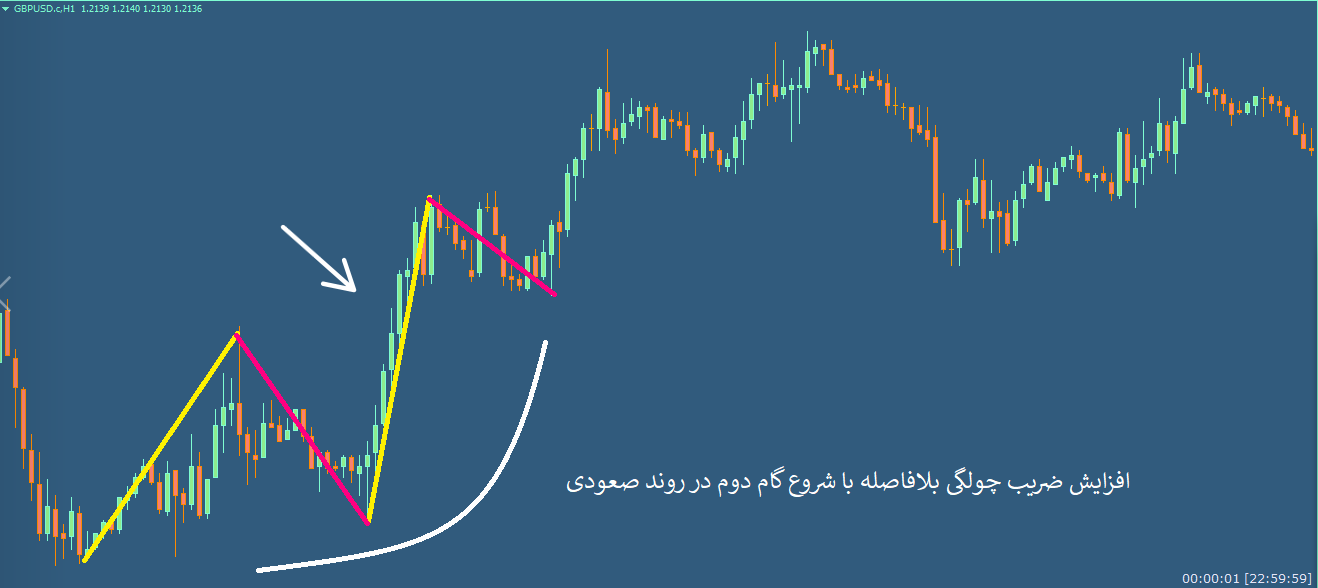

📷 تصویر شماره 1و 2

تصویر شماره 1 تصویر شماره 1 |

تصویر شماره 2 تصویر شماره 2 |

در تصویر شماره 1، ما شاهد شروع یک روند صعودی هستیم. اما چیزی که اهمیت داره، در تصویر شماره 2 بهتر دیده میشه:

- عمق اصلاحها بهتدریج کم شده

- پرتابهای قیمت افزایش یافته

- زاویهی گامهای صعودی هم تیزتر شده

✅ این یعنی ضریب چولگی صعودی در حال افزایش هست؛ بازار در حال قدرتمند شدن و ورود خریداران موثره.

📷 کاهش عمقها و افزایش شیب گامها = افزایش ضریب چولگی در روند صعودی

🔎 تصویر شماره 3

تصویر شماره 3 تصویر شماره 3 |

در ادامهی روند صعودی، در این تصویر میبینیم که:

- عمقها بهصورت ناگهانی زیاد شده

- پرتاب قیمت کاهش یافته

🟥 این یعنی بازار سودده قبلی، حالا دیگه قدرت خودش رو از دست داده و وارد فاز فرسایشی شده. معاملهگران مؤثر دیگه تمایلی به ادامهی خرید ندارند.

📷 افزایش عمق و کاهش زاویه گام = کاهش ضریب چولگی و هشدار خروج از معامله

⚠️ وقتی بازار پویا به شما هشدار میدهد!

یکی از ویژگیهای بازارهای پویا اینه که خودشون، علائم هشدار یا سیگنال ورود و خروج رو در دل حرکت قیمتها نشان میدهند. شما لازم نیست حتماً از اندیکاتورها یا ابزارهای پیچیده استفاده کنید؛ فقط باید زبان بازار را بفهمید.

📍 همانطور که در تصویر شماره 3 میبینید، بازار صعودی بوده، اما با:

- افزایش عمقهای قیمتی

- کاهش پرتاب قیمت

خود بازار داره به ما میگه:

«دیگه وقتشه اینجا رو ترک کنی، چون سوددهی داره کم میشه!»

✅ این یعنی در بازار پویا، کاهش ضریب چولگی یک هشدار بسیار قوی برای خروج از معامله یا عدم ورود مجدد است.

💡 حالا بازار مناسب باید چه ویژگیهایی داشته باشه؟

🔍 به تصاویر شماره 4 و 5 دقت کن. اینها مثالهایی از بازارهای واقعاً سودده هستند:

تصویر شماره 4 تصویر شماره 4 |

تصویر شماره 5 تصویر شماره 5 |

- از همان ابتدای حرکت، زاویهها روبه افزایشاند

- پرتاب قیمتها قویتر شده

- اصلاحها (عمقها) کم و کوتاهاند

✅ این یعنی:

این بازارها نه تنها پویا هستند، بلکه ضریب سوددهیشان رو به افزایش است و بهترین موقعیتها برای ورود معاملهگران حرفهای را فراهم میکنند.

📷 بازار با پرتاب قوی، عمق کم و زاویه افزایشی = بازار پویا و مناسب برای خرید

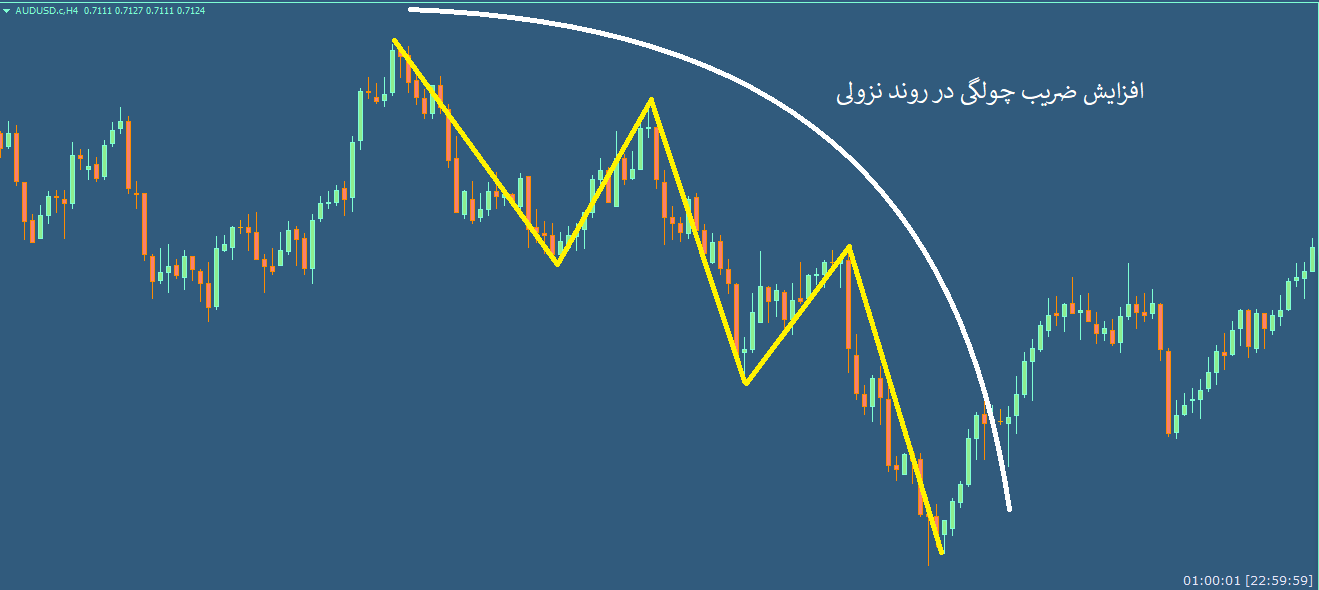

🎬 مثال واقعی بازار نزولی

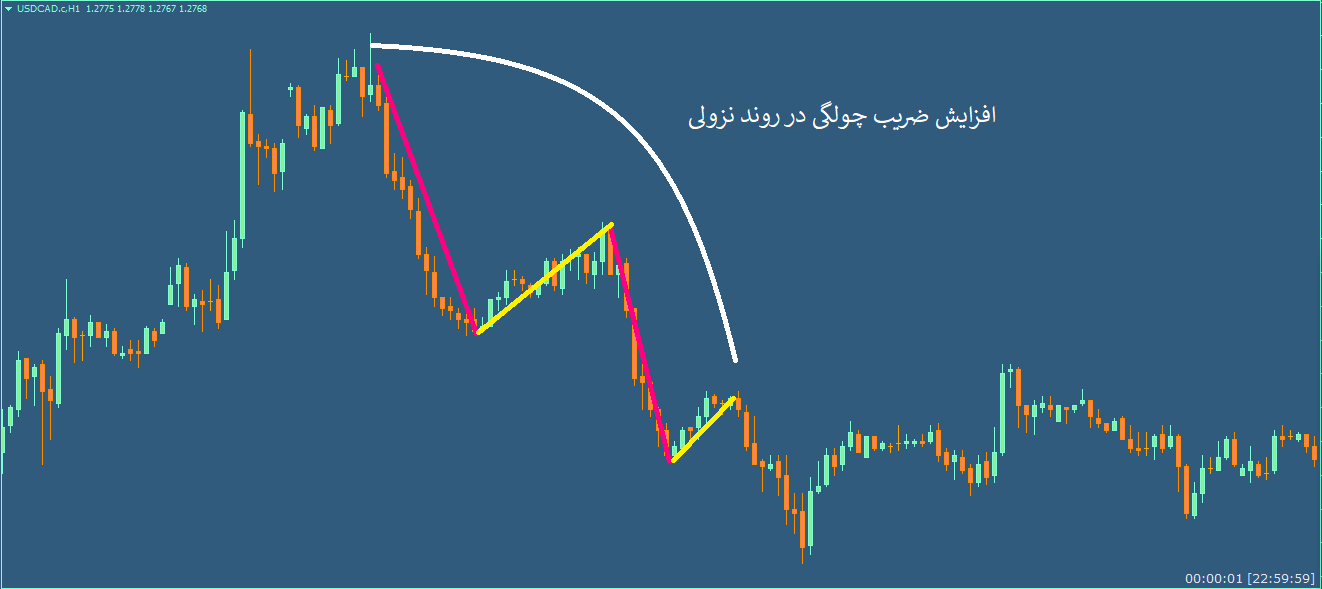

🔎 تصویر شماره 6 و 7

تصویر شماره 6 تصویر شماره 6 |

تصویر شماره 7 تصویر شماره 7 |

در این دو تصویر وارد یک روند نزولی میشویم که ویژگیهای زیر را دارد:

- عمق اصلاحات کم شده

- پرتاب نزولی قیمتها افزایش یافته

- زاویه حرکت نزولی نیز بیشتر شده

✅ این یعنی ضریب چولگی نزولی در حال افزایش است؛ روند نزولی با قدرت و فشار فروش قوی ادامه دارد.

📷 پرتابهای قوی و زاویه تند در نزول = ضریب چولگی نزولی بالا

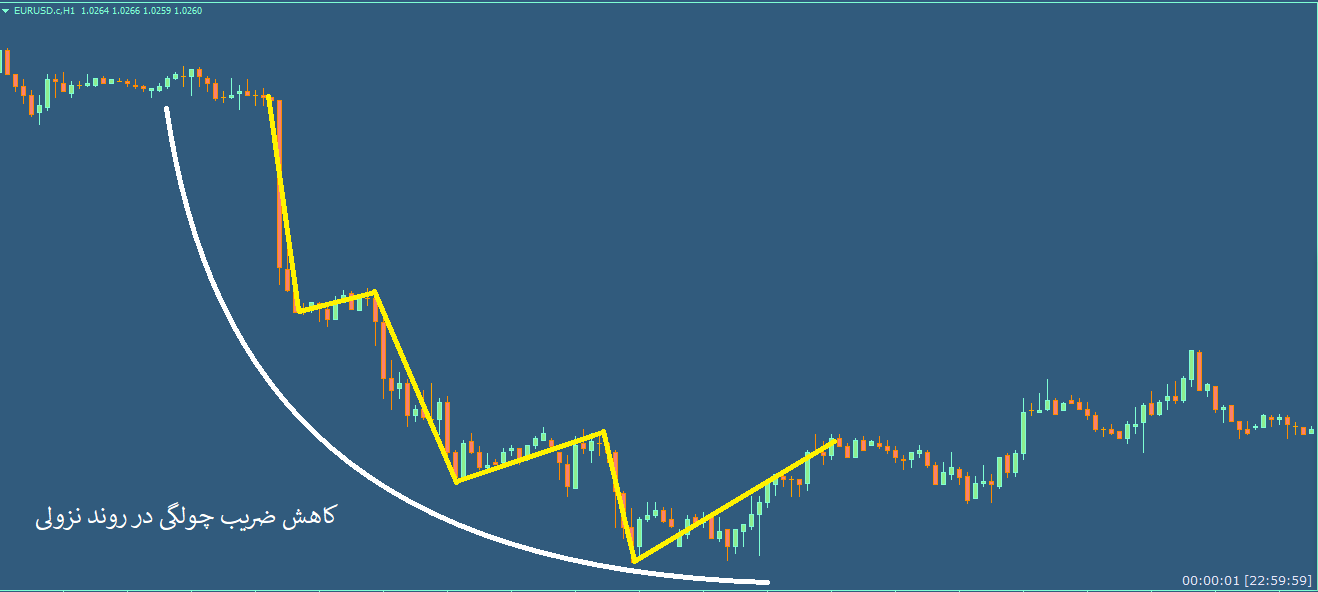

🔎 تصویر شماره 8 و 9

تصویر شماره 8 تصویر شماره 8 |

تصویر شماره 9 تصویر شماره 9 |

در اینجا تغییر فاز را مشاهده میکنیم:

- گام اول نزولی با زاویه تند و عمق کم شروع شده

- اما از گام دوم، پرتاب قیمتها کم شده

- شیب نزول کاهش پیدا کرده

- عمق اصلاحات افزایش یافته

🟥 این یعنی ضریب چولگی نزولی در حال کاهش است؛ قدرت روند نزولی بهشدت ضعیف شده و بازار در حال ورود به فاز فرسایشی است.

📷 افزایش عمق اصلاح + کاهش شیب = کاهش قدرت روند نزولی و افت چولگی

🧮 نحوه رسم منحنی ضریب سوددهی

برای درک بهتر رفتار بازار، میتوان منحنی ضریب چولگی را رسم کرد.

📉 نمودار نزولی

🔎 تصویر شماره 10 و 11

تصویر شماره 10 تصویر شماره 10 |

تصویر شماره 11 تصویر شماره 11 |

این تصاویر برای رسم منحنی ضریب چولگی در روند نزولی هستند:

- در تصویر 10: چون ضریب چولگی نزولی در حال کاهش است، منحنی را زیر قیمت رسم میکنیم.

- در تصویر 11: و چون ضریب چولگی در حال افزایش است، پس منحنی را بالای قیمت رسم میکنیم.

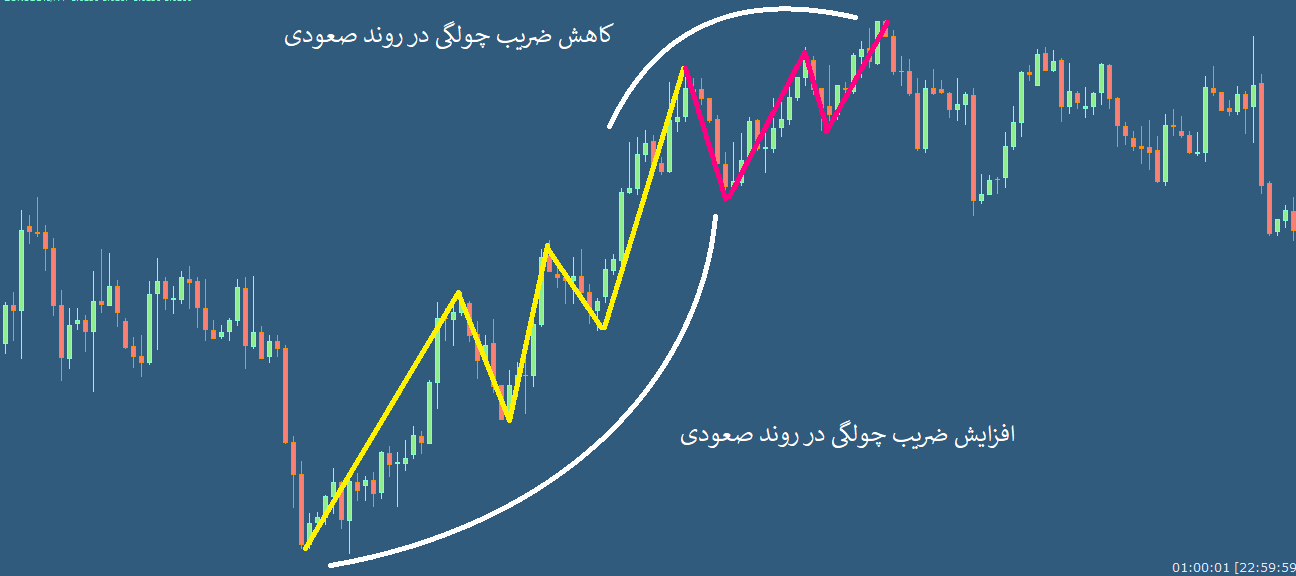

📈 نمودار صعودی

📷 تصویر شماره 12

تصویر شماره 12 تصویر شماره 12 |

در این تصویر با یک روند صعودی روبرو هستیم:

- وقتی بازار در حال رشد است و ضریب سوددهی بالا میرود، منحنی را زیر قیمت رسم میکنیم (خطوط زرد)

- وقتی ضریب شروع به کاهش میکند، منحنی را بالای قیمت رسم میکنیم (خطوط بنفش)

✅ چطور در لحظه بفهمیم وارد معامله بشویم یا نه؟

اگر یکی یا دوتا از این سه نشانه (کاهش عمق، افزایش پرتاب، افزایش زاویه) وجود داشت، احتمال سوددهی بالاست.

اما اگر هر سه با هم رخ دهد، یک فرصت طلایی برای معامله ایجاد شده است.

❌ اما اگر ضریب چولگی در حال کاهش باشد، آن بازار در حال فرسایش است و باید از معامله اجتناب کرد.

📚 سؤالات متداول

🔹 ضریب چولگی یعنی چی به زبان ساده؟

یعنی قدرت و سرعت پیشروی روند. هر چقدر شیب، پرتاب قیمت و کم بودن اصلاحات بیشتر باشد، ضریب چولگی هم بیشتر است.

🔹 آیا این روش فقط برای بازار فارکسه؟

نه. برای هر بازاری که چارت قیمت داشته باشه مثل بورس، ارز دیجیتال، طلا، نفت و… میشه استفاده کرد.

🔹 اگه فقط یکی از این نشانهها وجود داشت چطور؟

هنوز هم میشه معامله کرد، ولی باید دقت بیشتری داشته باشی. هرچه تعداد نشانهها بیشتر، قدرت تحلیل بالاتر.

🔹 چه زمانی نباید وارد معامله بشیم؟

وقتی ضریب چولگی کاهشی باشه یعنی سوددهی آینده کم خواهد شد؛ بهتره دنبال بازار دیگهای بگردی.

🎥 آموزش تصویری این مطلب را هم ببینید!

برای درک بهتر مفاهیم گفتهشده و آشنایی بیشتر با فضای واقعی معاملهگری، میتوانید این آموزش را بهصورت ویدیویی نیز در صفحه اینستاگرام «tradebehtar.ir» مشاهده کنید.

📲 مشاهده ویدیو آموزش شماره 23 در اینستاگرام

👈 اگر ویدیو را ببینید، مطالب این مقاله برایتان خیلی راحتتر و کاربردیتر خواهد شد

🔗 آموزشهای تکمیلی:

- آموزش شماره 20: چطور از اکستنشنها قدرت واقعی روند را کشف کنیم؟

- آموزش شماره 21: شناسایی قدرت روند با عمق قیمت

- آموزش شماره 22: چطور با زاویه گامها، ورود و خروج پولهای بزرگ را شناسایی کنیم؟

📢 پیشنهاد پایانی برای معاملهگران حرفهای

همین حالا به چارت نمادهای موردنظرت سر بزن و این سه نشانه ساده رو بررسی کن:

- آیا عمقها در حال کاهشاند؟

- آیا پرتابها بیشتر شده؟

- آیا شیب روند افزایشی شده؟

اگه پاسخت مثبته، شما بهسمت یک معامله هوشمندانه حرکت میکنی.

💡 فراموش نکن: ضریب چولگی بالا = سوددهی بالا + ریسک کمتر

(این آموزش در تاریخ 5 مرداد 1404 به روزرسانی شده)

دیدگاههای بازدیدکنندگان

سلام و درود

956 روز پیش ارسال پاسخمن خودم شخصا در حال اموزش از سایت عالی شما هستم

الان که دارم مطالعه میکنم اموزش های شما رو و میرم تو متن بازار میبینم واقن حس خوبی بهم دست میده که چقدر دقیق و مفید توضیح میدین

یک دنیا ممنون انشالله همیشه همینقدر پر قدرت باشین :))

سلام و عرض ادب

955 روز پیش ارسال پاسخاز لطف شما ممنونم و بسیار خوشحالم که روش معاملاتیه خودتون رو پیدا کردید و امیدوارم هر چه زودتر به نقطه ی مورد نظرتون برسید.

سلام ممنون بابت توضیحات عالی شما ،استاد اینطور که متوجه شدم برای پیدا کردن ضریب چولگی ما نیاز به دو اکستنشن و دو کارکشن داریم؟

865 روز پیش ارسال پاسخسلام و عرض ادب

864 روز پیش ارسال پاسخاز لطف شما ممنونم. در مورد سوالتون باید بگم نه لزوما!

ببینید ما در این آموزش گفتیم ما به یک حرکت صعودی یا نزولی نیاز داریم یعنی چی؟

حرکت صعودی یعنی یک اکستنشن و یک کارکشن برای حرکت نزولی هم دقیقا به همین شکل. ما یک حرکت صعودی یا نزولی داریم، حالا از شروع حرکت دوم میتونم اون حرکت رو با حرکت قبلیش مقایسه کنیم.

نظر شما هم قابل قبول که اگه دوتا حرکت کامل داشته باشیم قطعا بهتر میتونیم ارزیابی کنیم ولی شرطی هم وجود نداره که حتما دوتا حرکت به طور کامل تشکیل شده باشند بعد شما بخواهید ضریب چولگی رو ارزیابی کنید. شما از شروع حرکت دوم میتونید طریقه حرکت قیمت رو نسبت به حرکت قبلیش بسنجید.

سپاسگزارم 🌹

863 روز پیش ارسال پاسخسلام ،وقت شما بخیر ، در شکل شماره 12 در گام دوم ، زاویه تند تر و عمق کمتر شده اما پروجکشن بیشتر شده ، می تونیم اینطور نتیجه گیری کنیم که چون دو شرط از سه شرط ضریب چولگی برقرار هست در نتیجه گام بعدی هم صعودی خواهد بود؟

756 روز پیش ارسال پاسخسلام و عرض ادب

756 روز پیش ارسال پاسخهمانطور که خودتون متوجه شدید در حرکت دوم قیمت ، زاویه گام دوم صعودی تند تر و عمق کمتر شده نسبت به حرکت اول پس تا اینجا ما داریم متوجه میشیم که بازار داره ضریب چولگی یا همان ضریب سود دهیش افزایش پیدا میکنه. که تا اینجا درست متوجه شدید و خیلی هم خوبه.

ولی در مورد معنی کلمه پروجکشن دچار اشتباه شدید، پروجکشن یعنی پرتاب قیمت پس هر چه میزان پرتاب قیمت هم بیشتر بشه یعنی ضریب چولگی هم داره بیشتر میشه دیگه پس به نفع ما هستش نه به ضررمون ولی شما اون رو به عنوان یک نمره ی منفی در نظر گرفتید.

میزان پرتاب قیمت رو اصولا بین گام دوم و سوم در نظر میگیرن چون دوبار پرتاب قیمت داشتیم حالا میتونیم مقایسشون کنیم.

در اینجا یا نباید مقایسه کنیم بین گام اول و دوم یا اگه میخواهیم مقایسه کنیم باید نسبت گام حرکت قبله گام اول در نظر بگیریم.

یعنی قبل روند صعودی ما یک رنج داشتیم که بعد یک گام نزولی زده شده بعدش ما بلافاصله یک گام صعودی داریم که دقیقا تا نقطه ای که گام نزولی شروع شده قیمت پیش رفته. پس میزان پرتاب قیمت در اینجا برابر هست یعنی هر چقدر که قیمت اومده پایین دوباره برگشته بالا سر جای اولش. بعدش گام دوم صعودی از گام اول پیشی گرفت پس در اینجا پرتاب قیمت افزایش داشته که خوبه و با توجه به دو تاییدیه قبل که خودتون گفتید ما الان 3 تا تاییدیه داریم، پس احتمال اینکه گام سوم صعودی تشکیل بشه و حرکت خوبی هم بکنه زیاد هست.

بله دقیقاً ، با توضیحات کامل شما ،متوجه معنی پروجکشن شدم ،ممنونم که وقت گذاشتید 🌹

756 روز پیش ارسال پاسخخواهش میکنم

756 روز پیش ارسال پاسخ