🔍 آیا تابهحال در موقعیتی قرار گرفتی که قیمت دقیقاً به یک محدوده خاص واکنش نشان بدهد و بلافاصله تغییر مسیر دهد؟

اگر جوابت مثبته، باید بدونی که این نواحی تصادفی نیستند! اینها دقیقاً همان سطوح کلیدی هستند که حرفهایها به آنها تکیه میکنند—سطوحی که اگر آنها را بلد باشی، میتونی ورودهای هوشمندانهتری بزنی و ضررها رو به حداقل برسونی.

در این آموزش کاملاً عملی، قراره بهت یاد بدم چطور این سطوح رو شناسایی کنی، اونم نه با مفاهیم کلاسیکی مثل «حمایت» یا «مقاومت»، بلکه با یک چارچوب دقیق بر پایهٔ سویینگهای مؤثر و سطوح تنش واقعی بازار.

پس اگر دنبال نتایج واقعی در معاملات فارکس، کریپتو یا بورس هستی، این آموزش رو از دست نده!

این آموزش، ادامهٔ مسیر حرفهای شدن شماست. قدمبهقدم با مثالها و نمودارهای واقعی جلو میریم تا:

- ✔️ تفاوت سطح استاتیک و داینامیک رو بفهمی

- ✔️ مفهوم سطح طلایی و تغییر فاز قیمت رو دقیق درک کنی

- ✔️ یاد بگیری چطور هارمونی و عمق قیمت بهت میگن معاملهت امن هست یا نه

سطوح کلیدی یعنی چه؟

سطوح کلیدی در واقع محدودههایی هستند که معاملهگران (مخصوصاً بازیگران بزرگ) در آن نقاط تصمیمگیریهای مهمی مثل ورود یا خروج انجام میدهند. این نواحی جایی هستند که تنش معاملاتی به اوج میرسد.

✅ ما در آموزشهای قبلی با سویینگهای مؤثر و سطوح تنش آشنا شدیم. اینجا قصد داریم بر اساس همان مفاهیم، سطوحی را رسم کنیم که واقعاً بازار به آنها واکنش نشان میدهد.

تفاوت سطح استاتیک و سطح داینامیک

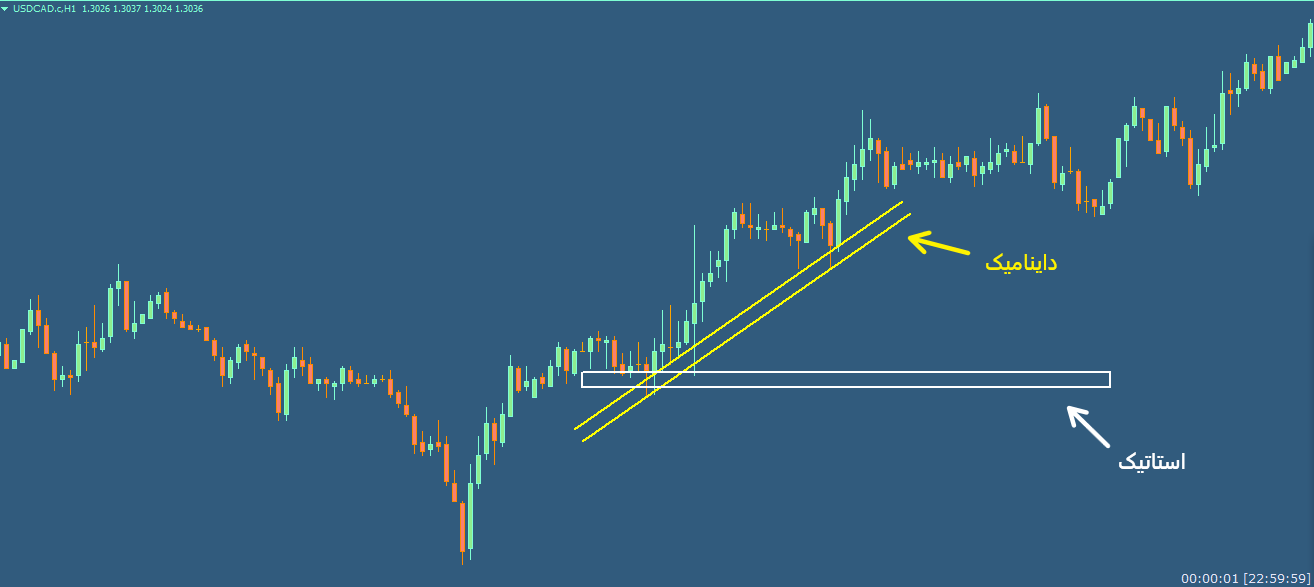

📷 تصویر شماره 1و 2

نمونهای از سطوح کلیدی در متن بازار

تصویر شماره 1 تصویر شماره 1 |

تصویر شماره 2 تصویر شماره 2 |

سطوح کلیدی به دو نوع تقسیم میشوند:

| تعریف | نوع سطح |

| استاتیک | محدودههایی افقی و صاف که بدون شیب روی نمودار دیده میشوند. |

| داینامیک | سطوحی مورب و شیبدار هستند که مسیر حرکت بازار را دنبال میکنند. |

✅ دقت کن:

ما اینها رو حمایت یا مقاومت نمیدونیم. دنبال محدودههایی هستیم که قیمت با احتمال بالا در آن واکنش نشان دهد.

💡 استاتیک یا داینامیک بودن، تأثیری در نحوه استفاده ما ندارد؛ مهم این است که آنها واقعاً واکنش قیمتی ایجاد میکنند.

چگونه سطوح استاتیک را رسم کنیم؟

برای رسم سطح استاتیک، کافی است نقاط سویینگ مؤثر را که در راستای افقی (بدون شیب) قرار گرفتهاند، مشخص کنیم. مثل تصویر شماره 2

قواعد رسم سطح داینامیک

برای رسم یک سطح داینامیک معتبر:

✅ باید حداقل دو سویینگ مؤثر در راستای مورب داشته باشیم.

📷 تصویر شماره 3

رسم دقیق سطح داینامیک با اتصال سویینگهای مؤثر

تصویر شماره 3 تصویر شماره 3 |

اگر فقط یک نقطه یا سویینگ داشته باشیم، رسم سطح داینامیک معتبر نیست.

سطوح طلایی چیستند؟

سطوح طلایی همان سطوح کلیدی هستند، با یک ویژگی ویژه:

در این نقاط، فاز قیمت تغییر کرده است. یعنی:

🔁 قبلاً قیمت به آن محدوده واکنش نزولی داده، و بعداً واکنش صعودی (یا برعکس).

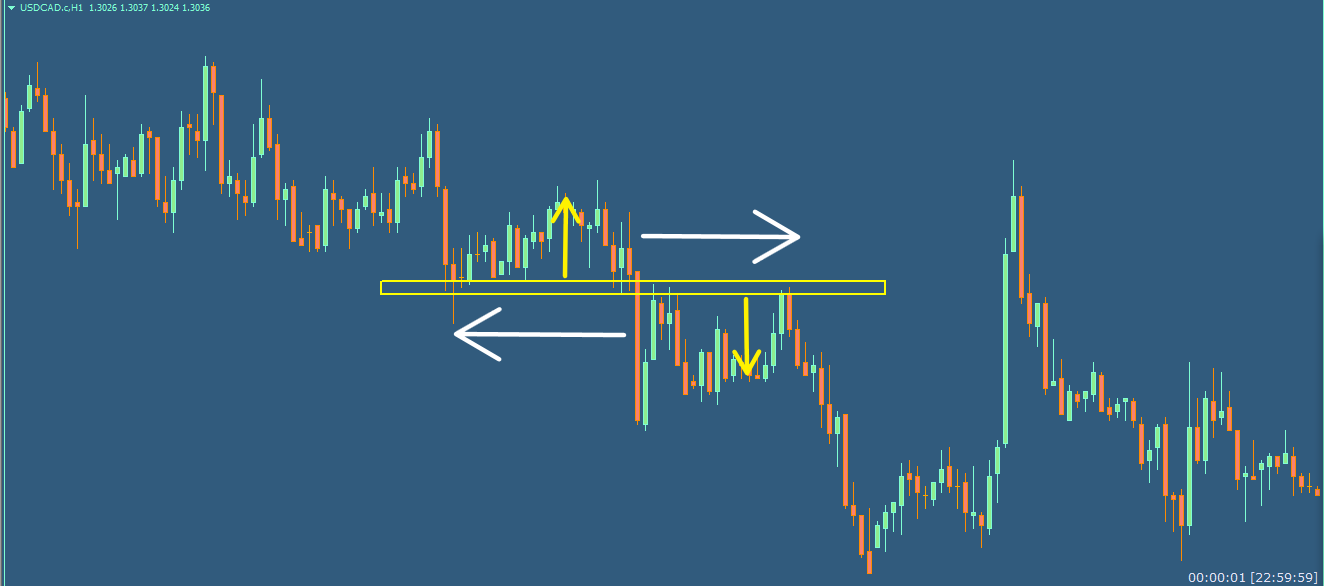

📷 تصاویر شماره 4 تا 6

نمونههایی از سطوح طلایی در فاز صعودی و نزولی

تصویر شماره 4 تصویر شماره 4 |

تصویر شماره 5 تصویر شماره 5 |

تصویر شماره 6 تصویر شماره 6 |

- اول قیمت به سطح واکنش منفی داده، ریزش (فلش قرمز رنگ)

- بعد سطح رو شکسته و به بالا برگشته (فلش سبز رنگ)

- و در برخورد دوباره با همون سطح، حرکت صعودی قویای شروع کرده (فلش طلایی رنگ)

✅ یعنی یک تغییر فاز اتفاق افتاده و بازار از ریزش به رشد رفته.

این یعنی اون محدوده، سطحی بسیار مهم و جاذب برای قیمت بوده.

| ویژگی سطح طلایی | توضیح |

| تغییر فاز قیمتی | از حالت صعود به نزول یا برعکس |

| واکنش واضح قیمت | در برخورد مجدد، واکنش دقیق با کندلهای پایدار |

| قابلیت تبدیل به موقعیت معاملاتی | ورود امن با نسبت درصد موفقیت بالا |

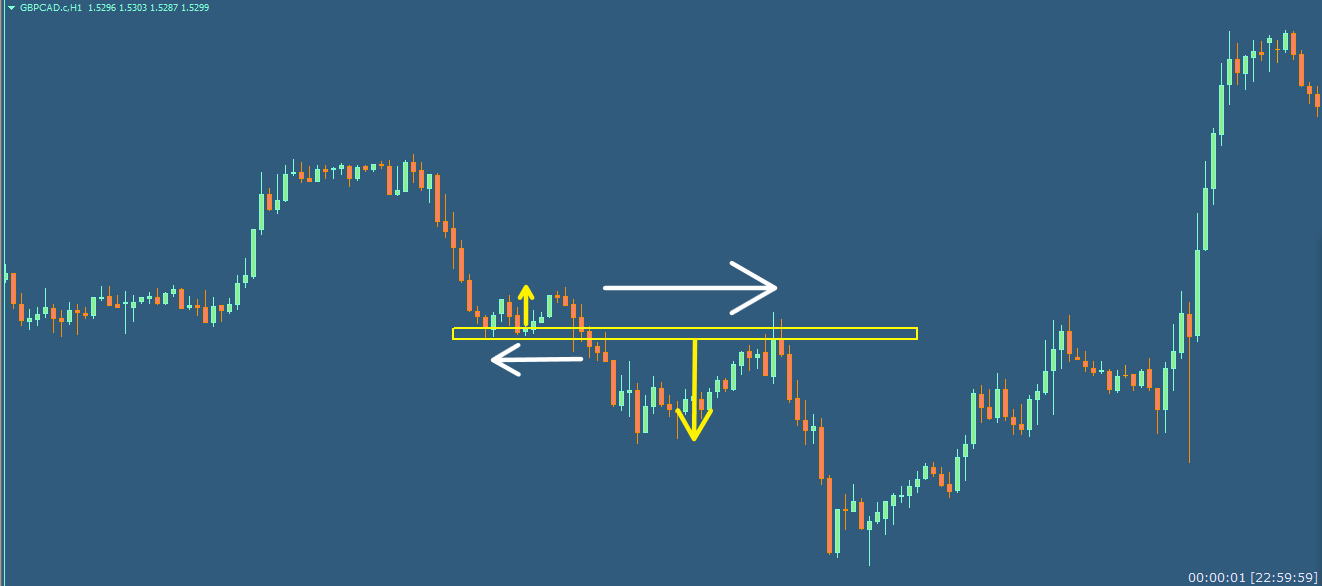

📷 تصویر شماره 7 تا 9

تصویر شماره 7 تصویر شماره 7 |

تصویر شماره 8 تصویر شماره 8 |

تصویر شماره 9 تصویر شماره 9 |

در جهت معکوس هم همین اتفاق میافته:

- اول صعود، بعد شکست، بعد برگشت و ریزش شدید

- این بار فاز نزولی از همون سطح شروع شده

هارمونی قیمت: شرط لازم برای معاملهپذیری سطح

📌 چرا برخی سطوح طلایی «قابل معامله» نیستند؟

پاسخ: چون دچار بینظمی در هارمونی قیمت شدهاند.

📷 تصاویر شماره 10

بررسی نظم زمانی و عمق در سطوح طلایی

تصویر شماره 10 تصویر شماره 10 |

فلشهای سفید و زرد نشون میدن که قیمت قبل و بعد از تغییر فاز، زمان و عمق مشابهی داشته.

✅ یعنی جریان سفارشات متعادل بوده و این سطح ارزش معامله داره.

🎯 بررسی هارمونی در سطح طلایی:

| عامل | حالت ایدهآل | حالت نامطلوب |

| زمان بین فازها | تقریباً برابر | خیلی متفاوت |

| عمق قیمت پیش و پس از فاز | مشابه یا نزدیک به هم | یکی خیلی بزرگتر از دیگری |

| رفتار قیمت | کندلهای متوالی و منظم | اصلاح عمیق یا کندلهای شتابدار |

📷 تصویر شماره 11 تا 13

تصویر شماره 11 تصویر شماره 11 |

تصویر شماره 12 تصویر شماره 12 |

تصویر شماره 13 تصویر شماره 13 |

اینجا دیگه تعادل نداریم:

- عمق بعد از تغییر فاز خیلی بیشتر شده

- زمان برگشت خیلی طولانیتره

- یکی از سمتها خیلی بزرگتر شده

✅ این یعنی فشار بازار یکطرفه شده و سطح طلایی دیگه قابل معامله نیست.

🔍 قبل از تغییر فاز، عمق حرکت کوچیک بوده (فلش زرد کوچک) ولی بعدش خیلی بزرگتر شده (فلش زرد بزرگ).

همچنین زمان طیشده برای رسیدن به سطح هم قبل و بعد از تغییر فاز، برابر نیست (فلشهای سفید کوچک و بزرگ).

✅ پس این یعنی اون هارمونی لازم وجود نداره.

اما فقط این نیست؛ مهمترین نکته اینه:

🧠 پس به نحوی یا به نوعی اون کفهی وزن جریان سفارشات جهت خرید یا فروش داره تغییر میکنه

که دیگه برای ما در اون جبهه سودساز نیست و ما نباید اون موقعیت رو معامله کنیم.

درسته که با توجه به تصویر شماره ۱۳، قیمت به اندازهی یک گام ریزش کرده،

ولی همیشه این اتفاق نمیافته، و میبینیم که حتی بعدش چطور قیمت در جهت صعود تا سقف نمودار حرکت کرده!

📌 پس ما همیشه به دنبال موقعیتهای مناسب هستیم، نه موقعیتهایی که شاید مثل همین تصویر، در جهت سود ما حرکت کنن.

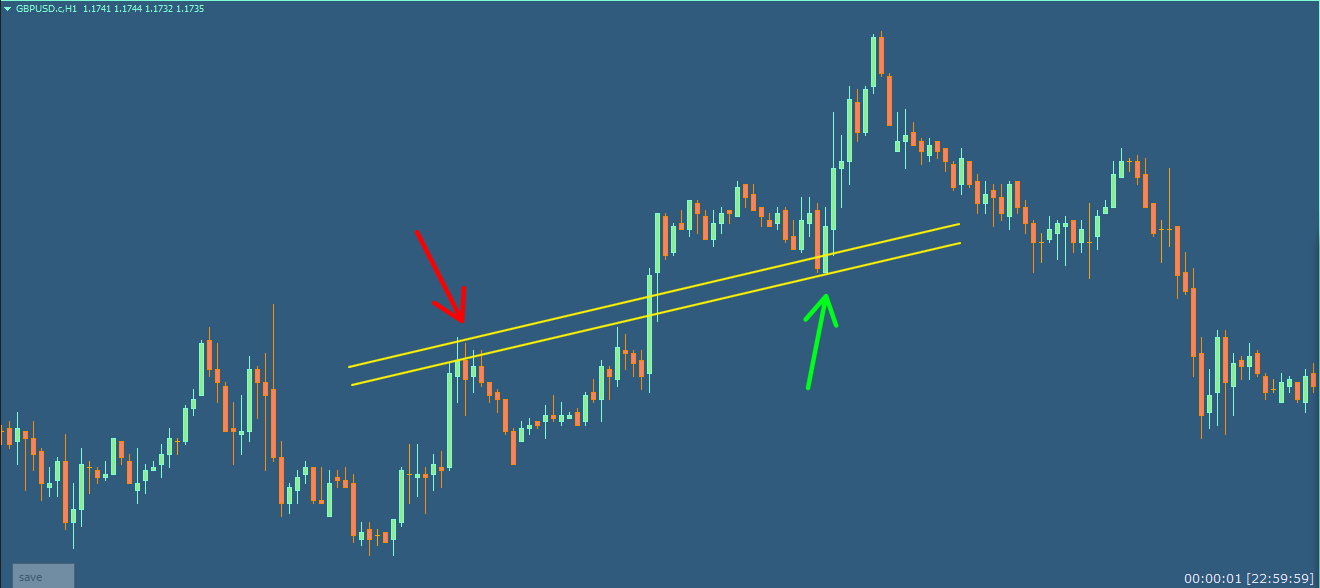

سطح طلایی داینامیک

همان قوانین سطوح طلایی در اینجا هم برقرار است، فقط مسیر حرکت قیمت مورب است.

📷 تصاویر شماره 14 و 15

سطح طلایی داینامیک با شکست و بازگشت قیمت

تصویر شماره 14 تصویر شماره 14 |

تصوی شماره 15 تصوی شماره 15 |

همهی مفاهیم بالا، در مورد سطوح داینامیک هم صدق میکنه.

- قیمت اول از یک سطح داینامیک ریزش کرده

- بعد همون سطح رو شکسته و صعودی شده

- و در برگشت، دوباره واکنش مثبت دیده شده

✅ یعنی اینجا هم یه سطح طلایی داینامیک داریم.

سؤالات پرتکرار

❓ آیا این سطوح همون حمایت و مقاومت هستن؟

نه! ما اینجا با تعاریف کلاسیک کار نمیکنیم. این سطوح براساس رفتار واقعی قیمت و فشار سفارشات شکل میگیرند.

❓ چطور بفهمم یه سطح طلایی قابل اعتماده یا نه؟

با بررسی هارمونی قیمت: اگه عمق و زمان واکنشها خیلی متفاوت باشن، اون سطح دیگه قابل معامله نیست.

❓ فقط سطوح طلایی ارزش معامله دارن؟

نه. سطوح کلیدی معمولی هم میتونن فرصت خوب بدن، اما طلاییها قدرت و احتمال موفقیت بیشتری دارن.

🎥 آموزش تصویری این مطلب را هم ببینید!

برای درک بهتر مفاهیم گفتهشده و آشنایی بیشتر با فضای واقعی معاملهگری، میتوانید این آموزش را بهصورت ویدیویی نیز در صفحه اینستاگرام «tradebehtar.ir» مشاهده کنید.

📲 مشاهده ویدیو آموزش شماره 25 در اینستاگرام

👈 اگر ویدیو را ببینید، مطالب این مقاله برایتان خیلی راحتتر و کاربردیتر خواهد شد

جمعبندی + پیشنهاد ویژه

🎯 حالا میدونی که سطوح کلیدی—چه استاتیک، چه داینامیک—و مخصوصاً سطوح طلایی، چطور میتونن بهت کمک کنن تا معاملات هوشمندانهتری انجام بدی. فقط یادت باشه:

هارمونی، عمق قیمت و توالی سویینگها، کلید اصلی اعتماد به این سطوح هستن.

📢 پیشنهاد من؟

حتماً قبل از ورود به هر معامله، سطح کلیدی اون محدوده رو بررسی کن.

آیا واکنش قبلی داشته؟ آیا فاز تغییر کرده؟ آیا عمق و زمان هارمونیکه؟

👉 اگه هنوز بخشهای قبلی آموزش سویینگ مؤثر و عمق قیمت رو نخوندی،

همین حالا سر بزن به آموزش سویینگ مؤثر و تحلیل عمق قیمت.

🧠 این مسیر آموزشیه، نه سیگنالفروشی! یاد بگیر، تمرین کن و با ذهنیت حرفهای معامله کن.

(این آموزش در تاریخ 8 مرداد 1404 به روزرسانی شده)

دیدگاههای بازدیدکنندگان

سلام ممنون بابت وقتی که برای مطالب گذاشتید 🌹 سوالی برام پیش اومد برای تعیین سطوح طلایی همون هشتاد تا صد کندل رو مدنظر قرار میدیم؟ چون گاها در مدت زمان بیشتر که نگاه می کنیم متوجه میشیم که بارها اون سطح لمس شده توسط کندل ها ،آیا بعنوان سطح طلایی در تایم بالاتر میشه خطوط رو رسم کرد؟

863 روز پیش ارسال پاسخسلام و عرض ادب

862 روز پیش ارسال پاسخاز لطف شما ممنونم در مورد سوال شما باید بگم چارت معاملاتی یک معامله گر نباید بیشتر از 100 تا 120 کندل باشه پس این رو همیشه رعایت کنید. ما به گذشته ی بازار اصلا کاری نداریم و همین تعداد کندل برای بررسی بازار و معامله کفایت میکنه.

در مورد سوال دومتون باید بگم میشه ولی فقط یک تایم بالاتر و اونم نه برای کسی که تازه وارد بازار معاملاتی شده یا تازه داره آموزش میبینه چون نیاز به یک مقدار تجربه داره تا درست این سطوح رسم بشه و گرنه از بازار برداشت غلط میکنید و باعث میشه دچار اشتباه در تحلیل بازار بشید و ممکنه منجر به گرفتن معاملات اشتباه بشید.

اینکه در یک تایم فریم بازار رو تحلیل کنید و در تایم فریم پایین ترش اقدام به معامله کنید کار خیلی آسونی نیست که خیلی ها این فکر رو میکنند که این کار رو انجام بدهند بهتر است. پس فعلا در هر تایمی که قصد معامله دارید در همان تایم فریم بازار رو تحلیل کنید تا زمانی که به تجربه ی خوبی برسید، بعد در آینده میتونید این کار رو هم بکنید.

سلام ،وقت شما بخیر 🌹،اونطور که متوجه شدم سطوح طلایی داینامیک و استاتیک زیر مجموعه ضریب چولگی هستند ،با تسلط به ضریب چولگی نیازی به رسم سطوح طلایی هست؟

753 روز پیش ارسال پاسخسلام و عرض ادب

752 روز پیش ارسال پاسختمام این آموزش ها مثل یک پازل همدیگر را تکمیل میکنند ولی در هیچ جای این آموزش من چنین حرفی نزدم که شما گفتید، پس لطفا هر آموزش رو با دقت مطالعه کنید و مطلبی از این آموزش ها رو کم یا زیاد نکنید.

ضریب چولگی و سطوح طلایی هر کدام برای کار مجزایی استفاده میشن و نحوه ی استفاده هر کدام متفاوت هست پس این مقایسه خیلی درست نیست.

سلام وقت بخير

443 روز پیش ارسال پاسخيك سوال خدمتتون داشتم و اون اينكه آيا بين مطالبي كه در خصوص سطوح طلايي مطرح گرديد با مطالبي كه در باره قاعده بي اعتباري سطوح تنش ارائه شد توافق وجود داره؟ يعني در قاعده بي اعتباري ما ياد گرفتيم كه اگر سطحي دو بار شكسته بشه ديگه براي ما غير معتبر ميشه در صورتي كه در بحث سطوح طلايي اين موضوع به عنوان دليل بر اعتبار و اهميت اون سطوح محسوب ميشه

سلام و عرض ادب

442 روز پیش ارسال پاسخدر آموزش شماره 5 که در مورد قاعده ی بی اعتباری بود ما گفتیم سطوحی که 2 بار شکسته بشه تمام سفارشات اون سطح فعال شده و اگه دوباره برگرده یعنی برای بار سوم (بیش از 2 بار ) اون وقت دیگه این سطح برای ما اعتباری نداره. در سطوح طلایی هم ما 2 بار برخورد با سطح طلایی داریم و کاملا هم این قانون رعایت شده و تناقضی ندارد. اگه برگردید و آموزش شماره 5 یکبار دیگه مطالعه کنید متوجه این موضوع خواهید شد.